המטרה שלנו היא להבין כמה בערך נוכל לקבל מהשקעה בשוק ההון?

בשביל לענות על השאלה הזו נצטרך להכיר מושגים כמו אינפלציה, ריבית נומינאלית וריבית ריאלית. אל תדאגו, הסברים מפורטים בהמשך 😊

אחרי שנבין זאת, נקבל את הכלים לבחון בעצמנו מה התשואה ההיסטורית שנעשה עבור התיק שבנינו לעצמנו. זה אולי החלק הכי חשוב בפוסט הזה, להבין מה הפרמטרים השונים כשמדברים על תשואה לאמת אותם מול התיק שמתאים עבורנו.

לפני הכל, למה בכלל שנרצה לדעת את זה?

עבור מי שמעוניין בעצמאות כלכלית, אנחנו רוצים לנסות ולשער באיזה גיל נוכל להגיע אליה? לשם כך אנחנו צריכים לדעת לחשב כמה תשואה שנתית תיק ההשקעות שלנו יכול לעשות.

אז כמו שאמרנו, אי אפשר באמת לדעת מה יהיה בעתיד. אז למה בכלל להסתכל על העבר? טענה לגיטימית של אנשים מסויימים יכולה להיות:

זה לא באמת משנה. גם אם בעבר זה היה 10% או 4%, זה לא מבטיח כלום לגבי מה שיהיה בעתיד.

בפועל הם צודקים כמובן, אבל אפשר גם להגיד את זה על כל נתון עבר שמישהו מבסס החלטות על פיו. הנתונים ההיסטוריים הם הדבר הכי טוב שיש לנו היום ולא צריך ב100% להסתמך עליהם, אבל בהחלט הרבה מהשיקולים של אנשים בשוק ההון מסתמכים על נתוני עבר.

אז מה כן אפשר לעשות איתם?

מה שרוב האנשים עושים זה לוקחים את נתוני העבר ומקצים מרווח ביטחון בשביל החישובים שלהם של כמה תשואה הם יכולים לצפות לקבל משוק ההון.

עבור אדם שלוקח מקדם ביטחון של 2% הוא בעצם אומר שהוא מתייחס לתשואה הממוצעת של שוק ההון פחות 2% כדי לא להסתמך על נתוני העבר יותר מדי.

יש כאלו שייקחו מקדם ביטחון של 0%, 0.5%, 1%, 2% וכו'. תלוי באדם וביכולת ההתמודדות עם סיכונים שלו.

אוקיי, הבנו את עניין מקדם הביטחון, אבל אנחנו עדיין לא יודעים מאיזו תשואה לחשב אותו? על זה נענה בפוסט זה.

יותר טוב מזה, על השאלה הזו תענו בעצמכם אחרי שתקבלו את הכלים המתאימים לכך 🙂

אז, כמה תשואה היסטורית עשה השוק?

אם תחפשו את השאלה הזו בגוגל כנראה שתקבלו ישר תשובה בסגנון של "שוק ההון עושה 10% תשואה שנתית נומינאלית ממוצעת בהסתכלות לטווח ארוך".

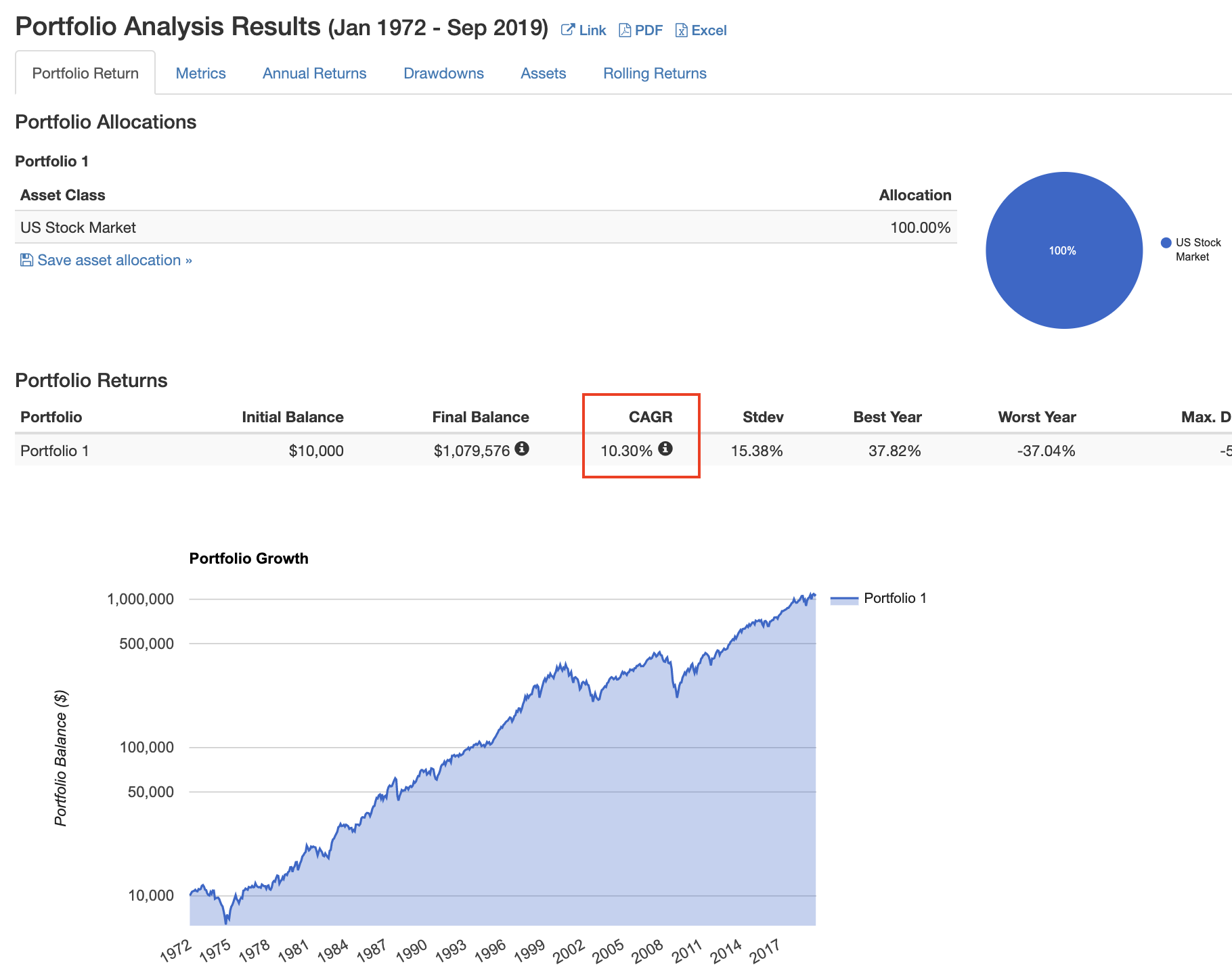

הנתון הזה מגיע מהסתכלות ארוכת שנים על מדד הS&P 500 (שכבר הספקנו להכיר) והוא אכן מדוייק מספיק היסטורית כמו שניתן לראות כאן (באמצעות הכלי הנהדר ב https://www.portfoliovisualizer.com).

נומינאלי? ריאלי? מה?!

אוקיי אז היסטורית מדובר על 10% תשואה נומינאלית, מה זה בכלל אומר? בשביל זה נצטרך קודם להבין כמה מושגים בסיסיים.

אינפלציה

אינפלציה משמעותה ירידה בערך הכסף שלנו. אבל, מה זה בדיוק אומר?

נניח ויש לי שקל אחד שהיום אני יכול לקנות איתו חלב אחד (סתם לצורך הדוגמא). את השקל הזה שמתי מתחת לכרית ושם הוא חיכה במשך שנה.

אחרי שנה אני ניגש למכולת ורוצה לקנות את החלב שלי סוף סוף, אבל המוכר מודיע לי כי החלב עולה עכשיו 2 שקלים.

מה שקרה כאן זו שחיקה של כוח הקנייה שלי בעקבות עליית מחירים בשיעור של 100% (משקל אחד ל2 שקלים). לכן, שיעור האינפלציה השנתית היה 100%.

מי שתפקידו לשלוט באינפלציה בארץ כדי שלא תשתולל (כמו שהיה כאן בשנות ה80 שהיא הגיעה גם ל400%!) הוא בנק ישראל.

נכון ל2019 יעד האינפלציה של בנק ישראל הוא 1%-3% שכן אינפלציה קטנה מעודדת צמיחה במשק.

בגלל האינפלציה, כשהכסף שלכם שוכב בבנק (או מתחת לכרית) אתם בעצם מפסידים כסף.

נומינאלי

תשואה נומינאלית היא תשואה ללא התחשבות בשיקולי אינפלציה (ירידת כוח הקנייה של הכסף שלנו).

לדוגמא, מישהו השקיע בשוק ההון 1,000 ש"ח ומכר בשווי של 1,150 ש"ח.

התשואה הנומינאלית של ההשקעה היא 15% (150 חלקי 1,000). זה כמובן לא אומר לנו שום דבר לגביי כוח הקנייה של הכסף שלנו, ולכן כנראה שמה שמעניין אותנו יותר היא התשואה הריאלית של ההשקעה.

אז ה10% שראינו עבור הS&P 500 היא נומינאלית.

ריאלי

תשואה ריאלית היא תשואה לאחר התחשבות בשיקולי אינפלציה (ירידת כוח הקנייה של הכסף שלנו).

לדוגמא, מישהו השקיע בשוק ההון 1,000 ש"ח ומכר בשווי של 1,150 ש"ח.

התשואה הנומינאלית (לפני שיקולי אינפלציה) של ההשקעה היא 15% (150 חלקי 1,000).

נניח ושיעור האינפלציה הוא 15% רק לצורך הדוגמא. כלומר, התשואה הריאלית של ההשקעה היא 0%. כלומר, אומנם הרווחנו כסף, אבל גם המוצרים שאנו רוכשים עלו ב15% שנתי ולכן מה שקרה זה שהכסף שלנו שמר על כוח הקניה שלו כי הכל יקר יותר ועכשיו יש לנו יותר כסף בדיוק באותה מידה כמו ההתייקרות.

כמובן שזו רק דוגמא ונכון ל2019 יעד האינפלציה של בנק ישראל עומד על 1%-3%. הממוצע ההיסטורי העולמי של האינפלציה עומד על בערך 3% כך שבדוגמא שלנו התשואה הריאלית עומדת על 12% (15% תשואה נומינאלית פחות 3% אינפלציה).

אז, מה המסקנה?

אז כמו שהבנו מההגדרות, מתוך 10% שמדד ה S&P 500 עושה בממוצע שנתית (היסטורית כמובן), 3% בכלל הולך רק כדי לשמר את כוח הקניה שלנו ובעצם אנחנו כבר מדברים על 7% תשואה ריאלית שנתית לצורך הגדלת התיק שלנו מעבר לשימורו ע"י שחיקת האינפלציה.

האמת שגם ב https://www.portfoliovisualizer.com אם תשימו את העכבר מעל סימן השאלה שליד הריבית זה יראה לכם את התשואה הריאלית.

רגע, אבל הS&P 500 הוא ארה"ב בלבד, ובנוסף יש גם אג"ח לקחת בחשבון!

אוקיי, אז כמו שאמרנו 7% תשואה ריאלית זו התשואה שתשמש את מי שמשקיע פאסיבית רק בארה"ב לצורך ניסיונות לביצוע חישובים עתידיים (ולא הבטחות כמו שאמרנו).

אבל מה קורה אם אני משקיע בעוד מקומות חוץ מארה"ב? ומה אם אני גם מוסיף אג"ח לתיק ההשקעות שלי?

המטרה בחלק זה היא לבחון כמה מבני תיקים פופולריים ולהראות את התשואה הריאלית שלהם.

כמו שאמרנו, החלק הזה חשוב כדי שתוכלו לקחת את מקדם הביטחון שמתאים עבורכם ולא סתם כי מישהו אמר לכם שהשוק עושה 7% תשואה ריאלית שנתית.

בואו נראה כמה הרכבי תיק אחרים באמצעות חברנו הטוב https://www.portfoliovisualizer.com.

(במכשירים מסויימים יש צורך לגלול שמאלה על מנת לראות את מלוא תוכן הטבלה)

| תיק | מניות ארה"ב | מניות שאר העולם | אג"ח עולמי | תשואה נומינאלית | תשואה ריאלית |

|---|---|---|---|---|---|

| 100% מניות ארה"ב | 100% | 0% | 0% | 10% | 7% |

| 100% מניות עולמי * | 56% | 44% | 0% | 9% | 6.3% |

| 20% אג"ח עולמי ו 80% מניות עולמי * | 44.8% | 35.2% | 20% | 7.42% | 5.09% |

אגב, כמו שאתם יכולים לראות בתיק הנזיל שלי, נכון לכתיבת פוסט זה אני נמצא בתיק של 20% אג"ח עולמי ו80% מניות עולמי.

עדכון ינואר 2020: אני בדרכי לעבור לתיק של 100% מניות עולמי. פוסט בנושא ייכתב בהמשך.

* הערה: היחס בין ארה"ב לשאר העולם מבוסס על היחס בשנת 2019. כמובן שלאורך השנים היחס השתנה מאוד (בעשרות אחוזים) ועוד ישתנה בעתיד. בדיקה של היחס בכל שנה וחישוב פרטני שכזה היא לא פשוטה ולכן התעלמתי ממנה לצורך חישוב זה.

לסיכום

אני מקווה שהפוסט הזה עזר לכם להבין כמה אולי תרוויחו משוק ההון לאורך שנים, תזכרו כמובן לבדוק את התשואה ההיסטורית עבור התיק שמתאים לכם ולא כי איזה "מומחה" אמר לכם מה התשואה ההיסטורית הנכונה.

חשוב לזכור, המידע שתשיגו (ועכשיו גם יש לכם את הידע להשתמש ב https://www.portfoliovisualizer.com בשביל להשיג אותו בעצמכם) צריך לשמש אתכם לצורך תיאום ציפיות והערכה של גיל היציאה לעצמאות כלכלית. בשום פנים ואופן אף אחד לא יכול להבטיח לכם שנתוני העבר משקפים את תוצאות העתיד.

אני אישית משתמש בזה למחשבון שיש לי להבין מתי בערך (על פי המידע הקיים עבורי) אני עתיד להגיע לעצמאות כלכלית. אשמור לעצמי כרגע מתי זה יקרה 🙂

תכלס.

- יצאתם מאיזור הנוחות ובחרתם ללמוד? אתם בדרך הנכונה! נסו את הלינק הזה כדי ללמוד איך לחסוך כסף מקניות באינטרנט בלי מאמץ ועל הדרך לתמוך באתר 😎

- סיימתם לקרוא הכל?

הגיע הזמן לקחת חלק מהקהילה הכלכלית של ישראל בפורום תכלס כלכלה!

הפורום פועל בשיטה שבה הקהילה מצביעה על השאלות והתשובות הכי מעניינות וטובות! על כל שאלה ניתן גם לסמן מה התשובה הטובה ביותר ולעזור לשפר את תוכן הפורום!

למי שמכיר מדובר על גרסא ישראלית של אתר המתכנתים הפופולרי Stackoverflow, שבו אנשים מתקדמים בדירוג שלהם באתר על סמך איכות התוכן שהם מייצרים ולא על פי הכמות 💪💪💪 - במיוחד לגולשי האתר – הטבות והנחות בתחומי כלכלה שונים – קורסים, כלים, שירותים, אנשי מקצוע ועוד. תקפצו להתעדכן מה חדש 🔥🔥

- אהבתם אותנו? עזרו לנו להפיץ ת'בשורה וכתבו לנו ביקורת חיובית בפייסבוק!

תמיד כיף לקרוא פוסטים שלך 🙂

הכל היה מאוד ברור אבל עלתה לי שאלה אחת חשובה אור,

אם לפי הטבלה אנחנו רואים בבירור שתיק של 100% מניות ארה”ב עושה הכי הרבה אחוזים אז למה לא לשים את כך הכסף שם וליסגור את הסיפור.

אז נכון, זה שבעבר זה מה שהיה לא מבטיח שזה מה שיהיה בעתיד ובכל זאת – כולם בסוף מסתכלים על העבר כי זה הדבר היחידי שיש לנו ולפי תוצאות העבר להשקיע בתיק רק של ארה”ב יעשה יותר כסף מתיק עולמי של ארה”ב+כל העולם

או שאני טועה במשהו?

*אגב כל פעם שמנסים לכתוב הודעה אז בפעם הראשונה זה לא נותן (אומר משהו על Solve Capture)

אולי כדאי לתקן את זה, לא קריטי בכל אופן.

היי ארתור,

קודם כל תודה רבה על דיווח התקלה. תיקנתי אותה ועכשיו הכל אמור לעבוד כמו שצריך 🙂

נראה לי שפחות או יותר ענית לעצמך במקרה הזה, תשואות העבר אינן אומרות שום דבר על העתיד. אותה גישה יכלה לשמש גם לבחירה ביפן כהשקעה העיקרית עוד בשנות השמונים שהיא הייתה הכלכלה הכי גדולה בעולם לפני ארה"ב.

מאז ועד היום הם נמצאים במשבר אינפלציה שלא יצאו ממנו. אותו הדבר יכול לקרות גם לארה"ב. אני יודע שזה נשמע הזוי בימינו, אבל זה יכול לקרות.

לכן אני אישית מסתכל על הנתונים האלו מסיבה אחת בלבד – אני משתמש בהם רק כידע נחמד ולאקסל שלי לנסות לחשב מתי אגיע לעצמאות כלכלית. וגם שם אני מוריד באפר של 2% מהנתונים כדי לא להסתמך על העבר.

לכן אינך טועה בכלום, פשוט זה הכל תלוי כמה "הימור" אתה לוקח פה. אני אישית לא מוכן לשים את כל הכסף על ארה"ב לטווח שנים כל כך ארוך 🙂

היי ארתור,

בשאלתך יש התעלמות מוחלטת מהגורם הכי תנודתי ולא יציב בשוק ההון (אף יותר ממניות) – אתה עצמך.

האם מתישהו התנסית בפרק זמן ממושך בו התיק שלך מפסיד למעלה מ-30% מערכו?

האם התנסית במצב בו התיק מפסיד 50% מערכו, *בדיוק* כשאתה צריך את הכסף הזה או ממש שנים ספורות לפני שתכננת לרכוש מוצר או נכס יקרים מאוד?

נניח והתנסית בזה ואף שרדת את הטלטלה בהצלחה מרובה, האם אתה מאמין שאתה תפעל בדיוק באותה צורה בעוד 10, 20 או 30 שנים כשמערכת השיקולים וקבלת ההחלטות שלך תשתנה לבלי היכר?

ומה יקרה לכל אותם אלו שמתכוונים אף לתלות 100% מגורלם על תיק ההשקעות שלהם תחת הרעיון של “עצמאות כלכלית/פרישה מוקדמת”?