השקעה פאסיבית. נשמע מלחיץ. בכלל, עולם ההשקעות יכול להישמע מפחיד. מאוד.

הדבר נכון במיוחד עבור האנשים שלא רוצים ו\או יכולים לשבת כל היום מול הבורסה לאחר שלמדו חודשים על גבי חודשים איך לסחור אונליין.

עם זאת, אנו יודעים שבשביל להצליח להגיע לעצמאות כלכלית, אנחנו חייבים לתת לכסף שלנו לעבוד בשבילנו.

קיימות 2 אופציות עיקריות לכל אותם אנשים – השקעה אקטיבית והשקעה פאסיבית.

ספויילר, בדרך כלל המילה פאסיבית מציינת משהו שלילי. בעולם שלנו אנחנו דווקא נראה כיצד השקעה פאסיבית היא טובה, זולה ובעיקר – פשוטה.

השקעה אקטיבית

מה זה בכלל?

כשמה כן היא, ישנה פעולה אקטיבית המתבצעת בסוג השקעה זה.

בהשקעה אקטיבית, מנסה מנהל ההשקעות להשיג את התשואה הטובה ביותר שהוא יכול.

הוא בוחר בעצמו מניות \ אג"ח ועוד שלל אופציות של השקעה כראות עיניו. הוא מחליט מתי, כמה ולמה למכור \ לקנות נכס כלשהו.

תיאור מקובל אחר לאופן פעולה זה הוא תזמון השוק. מנהל ההשקעות מנסה לתזמן את השוק על מנת לגרוף רווחים גבוהים יותר ממנו.

המטרה של מנהל ההשקעות היא להכות את השוק. כלומר, לעשות תשואה טובה יותר מאשר תשואת מדד השוק.

כמו שראינו, השוק בעצם יכול להיות מיוצג ע"י מדד. אז כשאנו אומרים שמנהל ההשקעות מנסה להכות את מדד ה-S&P 500, הכוונה היא כי הוא רוצה להשיג תשואה טובה יותר מאשר השיג מדד ה-S&P 500.

תכף נראה זאת, אבל מנתוני העבר ניתן לראות כי קשה להכות את השוק לאורך שנים, ולבסוף השוק עושה תשואה טובה יותר מאשר ניהול אקטיבי.

אם אתם מאמינים שמנהלי ההשקעות בגופים בארץ הם יחידי סגולה, כמו וורן באפט, אז כנראה שנקודה זו לא נוגעת אליכם. אני אישית, לא מאמין לכך.

אבל יודעים מה, אזרום איתכם על זה. נניח וכן בחברת "הפניקס" יש את משה. משה מנהל ההשקעות של קרנות הפנסיה של "הפניקס" והוא אכן יחיד סגולה.

אתם שמחים וטובים כי משה עושה לכם ארגזים של כסף.

הוא כל כך טוב שעכשיו חברת "מנורה מבטחים" הציעו לו הרבה יותר כסף והוא עוזב את "הפניקס" ועובר אליהם. אתם כמובן לעולם לא תדעו זאת ואיבדתם את יחיד הסגולה שלכם.

אם הם אומרים לכם "אבל אנחנו עם התשואות הכי טובות שיש בשוק", אתם מגיבים להם:

"נתוני העבר לא אומרים שום דבר על העתיד", ומוסיפים את הדוגמא שלנו על משה. אין איך לנציג המכירות להתווכח עם זה ואסור לו\לה להבטיח שום תשואה.

הם רק יכולים להבטיח לכם דמי ניהול 🙂

בקיצור, קשה מאוד להמשיך ולהכות את השוק כל הזמן. נראה כמה דוגמאות לכך בהסבר על ההשקעה הפאסיבית.

איפה ראיתי את זה פעם?

אולי לא ידעתם, אבל אתם מכירים ובעצמכם משתמשים בהשקעה אקטיבית.

קרנות הפנסיה, ביטוחי המנהלים, קופות הגמל, קרנות ההשתלמות, קופות הגמל להשקעה, מסחר עצמאי בבנק ועוד. כל אלו בעצם מהווים השקעה אקטיבית.

כשאני בוחר במסלול השקעה כללי עבור קרן ההשתלמות שלי, המנוהלת לדוגמא בבית ההשקעות אלטשולר שחם, אני בעצם אומר לאלטשולר שחם:

"אני רוצה שילוב של אג"ח ומניות אבל לא אכפת לי איזה. זה עליהם לפתור בשביל להביא לי את התשואה הטובה ביותר".

על שירותם, בחירת ההשקעות עבורכם וניהול התיק שלכם, גובים הגופים השונים דמי ניהול מצבירה ו\או מההפקדה.

יתרונות השיטה האקטיבית

- הכספים שלי מנוהלים ע"י בתי השקעות בעלי ניסיון.

- אני כמעט ולא עושה שום דבר בשביל לתת לכסף לעבוד. אני רק צריך להחליט איזה יחס של מניות למול אג"ח אני מעוניין מתוך הרשימה שנותן לי גוף ההשקעות – וזהו. הכסף עובד בשבילי.

חסרונות השיטה האקטיבית

- תכף נראה זאת, אבל מנתוני העבר ניתן לראות כי קשה להכות את השוק לאורך שנים, ולבסוף השוק עושה תשואה טובה יותר מאשר ניהול אקטיבי. תזמון השוק לא עובד לאורך שנים.

נראה כמה דוגמאות לכך בהסבר על ההשקעה הפאסיבית. - דמי הניהול גבוהים. גם אם התמקחתם והצלחתם למול בית ההשקעות – עדיין אלו דמי ניהול גבוהים.

תחשבו על זה ככה, השוק יכול לעלות או לרדת, אף אחד לא מבטיח תשואה. מה שכן מבטיחים לכם זה שייקחו מכם דמי ניהול גבוהים בין אם הרוויחו לכם כסף או לא.

כמה גבוהים? תכף נראה זאת בהסבר על ההשקעה הפאסיבית. - בעולם הניהול האקטיבי יש משהו שנקרא הוצאות ניהול השקעה. זהו סכום כסף שלוקחים לכם על תפעול ההשקעות שלכם בנוסף לדמי הניהול שלוקחים לכם. בהשקעה אקטיבית סכום זה נוטה להיות גבוה יותר מאשר בהשקעה פאסיבית.

בנוסף, עצם העובדה שהוא קצת נחבא אל הכלים קצת מעצבנת אותי באופן אישי. נלחמתם להוריד דמי ניהול, ויש את החיה הזו שמסתתרת לה ולא ידעתם עליה.

תבדקו אותי בדוח השנתי שלכם בקרן הפנסיה ותגלו את הסעיף המעצבן הזה 🤦

השקעה פאסיבית

מה זה בכלל?

בכתבה על איך עובד מדד בשוק ההון, דיברנו על המנגנון המדהים של המדד. חברה שלא מספיק טובה, יוצאת החוצה. את מקומה תופסת חברה בעלת פוטנציאל להיות הגוגל, האמאזון או הפייסבוק הבאות.

בעצם המנגנון הזה כל כך פשוט וכל כך יעיל, שנתוני העבר מראים שהוא עושה תשואות חזקות יותר מהניהול האקטיבי לאורך שנים. תכף נראה זאת.

כלומר, יכול להיות שמנהל ההשקעות האקטיבי יעשה תשואות טובות יותר מאשר השוק מספר שנים.

אבל, ככל שיעבור הזמן השוק יסגור את הפער ויעקוף את מנהל ההשקעות האקטיבי.

יכול גם להיות שמלכתחילה השוק פשוט יעשה תשואות טובות יותר ולא יצטרך להדביק שום פער.

כמובן שישנם מנהלי השקעות יחידי סגולה שיצליחו להכות את השוק שוב ושוב (כמו וורן באפט), אבל הם מאוד מועטים. ואני בוודאות לא אחד מהם.

אז בתכלס, השקעה פאסיבית היא פשוט לעשות מה שהמדד שהחלטנו לעקוב אחריו עושה. המנגנון יעיל, אז בואו פשוט נקנה את המדד!

יופי, אבל אמרת שמדד זה לא משהו פיזי שניתן לקנות

נכון. מדד הוא אכן ישות וירטואלית שלא ניתן לקנות בפני עצמה.

למזלנו ישנן קרנות מחקות מדדים.

מדד ה-S&P 500 מכיל 500 חברות בתוכו, וכמו שהסברנו ערכו עולה או יורד לפי שינויי המחירים של החברות בו לפי משקלן היחסי משווי כל המדד.

מה שקרנות מחקות עושות הוא כל כך פשוט. למעשה, ניתן להבין זאת פשוט משמן.

הן פשוט מנסות לחקות את המדד שאחריו הן עוקבות. בואו נראה דוגמא.

הקרן VOO של חברת Vanguard העולמית, מחקה את מדד ה-S&P 500.

זה בעצם אומר שאם חברת אמאזון שווה 4% מכל המדד, מנהל הקרן VOO ישקיע 4% מנכסי הקרן לצורך רכישת מניות חברת אמאזון.

הוא יעשה זאת גם עבור כל חברה אחרת במדד ובעצם יחקה את ההתנהגות הטבעית והיעילה של המדד.

כאשר חברה תצא מהמדד ויש צורך להחליף אותה בחברה אחרת, הוא יבצע זאת עבורנו. אגב, יציאת חברה וקניית חברה אחרת במקומה נקרא גם Turnover.

בגלל הסיבה הזו, השקעה פאסיבית נקראת גם השקעה מחקה. כי אנו קונים קרנות מחקות על מנת לעקוב אחר מדדים.

למה ההשקעה נקראת פאסיבית?

לעומת המשקיע האקטיבי שמבצע ניתוחים מעמיקים ובוחר בעצמו במה להשקיע, כאן כל קוף יכול לבצע את ההשקעה. פשוט להסתכל על רשימה של חברות ולקנות אותן לפי השווי היחסי שלהן.

כמה זה עולה לי?

מכיוון שכל קוף יכול לבצע השקעה פאסיבית, לא נדרשים משאבים גדולים על מנת לתפעל קרנות אלו.

ולכן, דמי הניהול בקרנות מחקות צריכים להיות זולים יותר.

כמה זולים יותר?

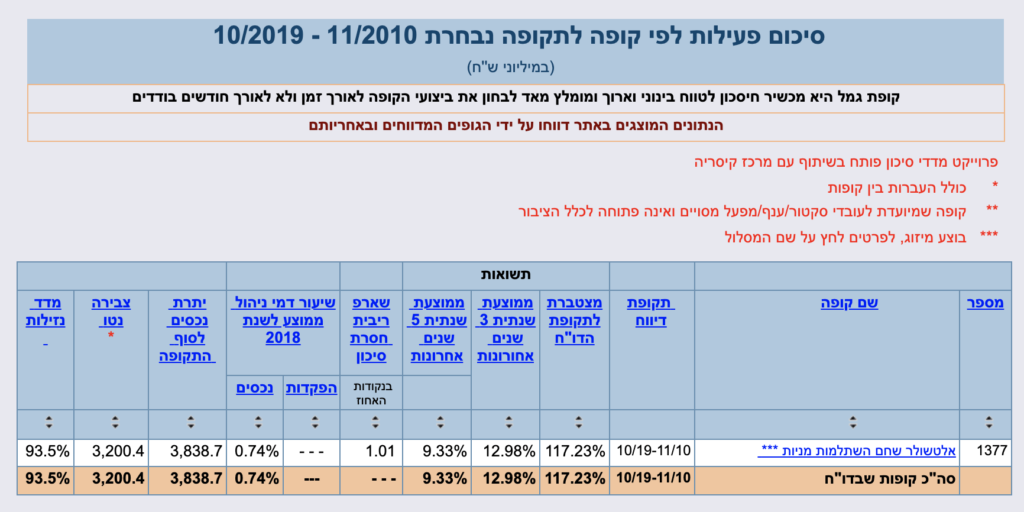

בואו ניקח את קרן ההשתלמות של חברת אלטשולר שחם במסלול מניות.

על פי אתר גמל נט (אתר השוואות קרנות ההשתלמות\קופות הגמל של משרד האוצר), דמי הניהול הממוצעים של קרן השתלמות זו (ואני מניח שלא מעט מכם משלמים מעל הממוצע) עמד על 0.74% מהצבירה.

לעומת זאת, הקרן VOO שהזכרתי (העוקבת אחרי מדד ה-S&P 500), לוקחת רק 0.03% מהצבירה.

ולא, לא טעיתי באפסים.

האם באמת התשואה לאורך שנים טובה יותר מאשר בניהול אקטיבי?

על מנת לבצע את ההשוואה בין ההשקעה האקטיבית לפאסיבית, נשתמש בנתונים הבאים:

| נתון | ערך |

|---|---|

| קרן אקטיבית | אלטשולר שחם – קרן השתלמות – מסלול מניות |

| קרן מחקה | קרן VOO המחקה את מדד ה-S&P 500 |

| תאריך התחלה | 11/2010 |

| תאריך סיום | 10/2019 |

| סה"כ שנות השוואה | 9 שנים |

בואו נראה את נתוני הקרן של אלטשולר שחם מתוך אתר גמל נט:

וואו איזה נתונים יפים! 117.23% תשואה ב9 שנים!

זה אומר שאם בתחילת התקופה הייתם שמים 10,000 ש"ח בהשקעה בקרן הזו, היום היו לכם 21,723 ש"ח. משוגע.

אהה רגע, בעצם יש שם גם דמי ניהול גבוהים של 0.74%. טוב לא משנה, בואו נתעלם מזה. בינתיים.

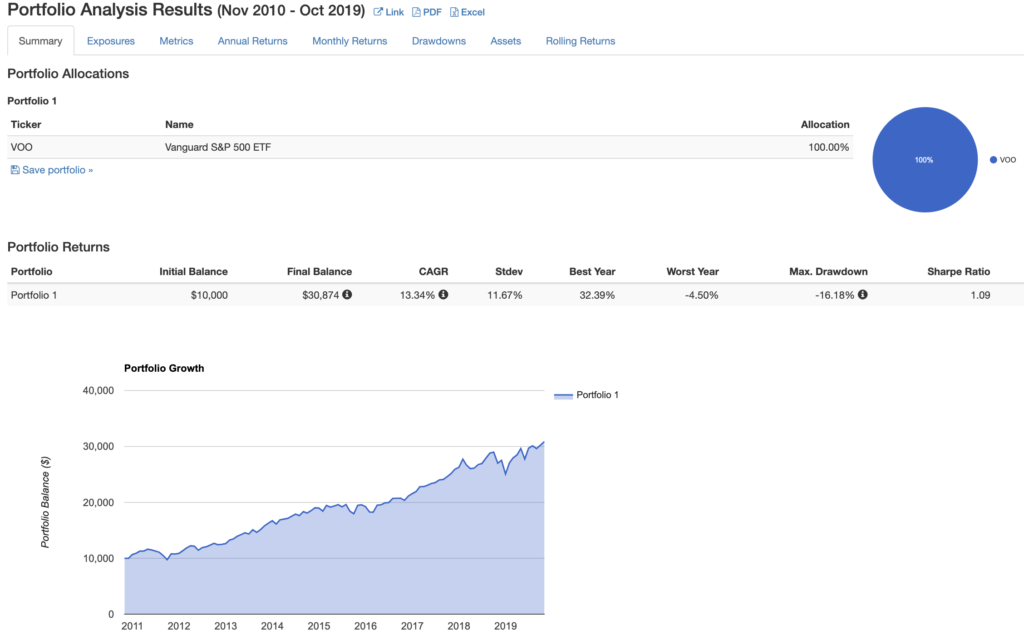

מה עם הקרן המחקה שלנו? בואו נראה מה היא עשתה. לשם כך נשתמש בנתונים מהאתר Portfolio Visualizer:

בואו ואעזור לכם להבין מה רשום שם.

התחלנו עם תיק בשווי 10,000 ש"ח וסיימנו עם תיק בשווי 30,874 ש"ח. תשואה של 208.75%!!

ההבדל פשוט עצום.

אה וכן, אל תשכחו את דמי הניהול האפסיים שמשלמים בVOO לעומת אלטשולר (0.03% למול ממוצע של 0.74%. ואולי אתם משלמים יותר).

כמו שאמרנו, יכול להיות מצב שניהול אקטיבי ינצח ניהול פאסיבי מספר שנים.

ואכן, אלטשולר שחם הכו את השוק בחמש השנים האחרונות (2014-2019) וניצחו את הניהול הפאסיבי. כל הכבוד לאלטשולר 👑

עם זאת, כמו שניתן לראות כאן למעלה, לאורך שנים השקעה אקטיבית מפסידה להשקעה פאסיבית. הן מבחינת דמי הניהול והן מבחינת התשואה.

אז, מה המסקנה שלי מכל זה?

אז כן, הנציגים של אלטשולר יכולים להגיד לי שאין שני לתשואות שלהם. אני אסכים איתם לגביי הקרנות האקטיביות האחרות.

אני לא אסכים איתם לגביי ההשוואה לניהול הפאסיבי. כמו שאתם כבר יודעים, אני חוסך על מנת להגיע לעצמאות כלכלית בגיל צעיר.

לכן, עבורי הבחירה היחידה שהגיונית היא ללכת עם הניהול הפאסיבי, הפשוט, הזול והאפקטיבי שמנצח שנים על גבי שנים את הניהול האקטיבי.

לא אכפת לי אם חברה כזו או אחרת תנצח את הניהול הפאסיבי מספר שנים מצומצם – אני כאן למשחק הארוך.

ובכלל, אני אוהב שיש לי דרך להרגיש כמו משקיע כבד מאיזה סרט הוליוודי מבלי שאני עושה בכלל כלום, ומרוויח יפה מאוד על זה 😊

אם לא תעשו זאת, לעולם כנראה לא תרגישו בנוח לעשות את הצעד הבא.

איך בתכלס להשקיע פאסיבית

בתכלס – התיק הפנסיוני

זוכרים שאמרנו שניתן לבחור בין מספר מסלולים בקרנות ההשתלמות, הפנסיות, ביטוחי המנהלים וקופות הגמל? לרוב מדובר על: מסלול אג"ח, מסלול כללי, מסלול תלוי גיל ומסלול מניות.

מקודם אמרתי שכל הכלים הללו מהווים השקעה אקטיבית. זה לא ממש מדוייק.

לרוב, הם מהווים השקעה אקטיבית.

אבל למזלנו ישנה גם אופציה לבחור בכלים אלו כהשקעה פאסיבית. דבר זה נעשה ע"י השקעה בקרן מחקה \ פאסיבית של בתי ההשקעות ו\או חברות הביטוח.

חלק גדול מחברות הביטוח \ בתי ההשקעות בארץ מציעים קרנות מחקות.

דוגמא אחת לכך היא מסלול פאסיבי – מחקה מדד ה-S&P 500 בקרן הפנסיה של חברת הפניקס.

לכל אחד מכלי ההשקעה שצויינו מקודם ניתן למצוא את הקרן המחקה שרציתם. זה אולי אומר שתצטרכו לעבור מבית ההשקעות שאתם בו היום, אבל בהשקעה פאסיבית מה שמעניין זה רק אחרי איזה מדד בחרתם לעקוב וכמה דמי ניהול ייקחו מכם על שירות זה.

וכמן שאמרנו, אתם צריכים לקבל דמי ניהול טובים יותר כי עלות התפעול של קרן מחקה נמוכה יותר מעלות התפעול של קרנות פנסיה רגילות ואקטיביות.

אז אם לא נותנים לכם דמי ניהול טובים יותר, תתעקשו.

עדיין לא נותנים לכם? תעברו חברה.

מבדיקה מקיפה שביצעתי בחודשים האחרונים, ניתן לשאוף לקבלת קרן השתלמות פאסיבית בדמי ניהול הנעים בין 0.3%-0.5%. תלוי כמה תתמקחו ולאיזו חברה תלכו.

(לחבריי המשתמשים בקרן IRA, ניתן גם להשיג 0.2%)

בתכלס – התיק הנזיל

יש לכם כסף נזיל כל חודש ואתם רוצים להפקיד בהוראת קבע לחיסכון בקרנות מחקות?

הדרך שבה אני עושה זאת היא הפקדה לברוקר שבחרתי לעבוד איתו (יש הרבה בארץ כגון: מיטב ד"ש טרייד, אקסלנס טרייד וכו'), המרת הכספים לדולרים וקניית הקרנות המחקות שבחרתי להשקיע בהן.

אילו קרנות בדיוק? תוכלו לראות זאת בפרוייקט שקופים ונהנים – התיק הנזיל.

אגב, אישית אני עובד עם הברוקר האמריקאי Interactive Brokers שהוא מאוד זול ובעצם משלם לי לסחור דרכו. אם מישהו מעוניין בעוד מידע עליו ועזרה בהקמת החשבון, מוזמנים לפנות אליי ואשמח לעזור 🙂

לא צריך לחשוש שאתם לא סוחרים מנוסים או כל דבר אחר בסגנון.

כמו שאמרנו, מהרגע שקניתם את הקרן המחקה – הם עושים עבורכם את כל העבודה.

מה שמשאיר בידיכם רק את פעולת הקניה של הקרן המחקה.

כן, זה יותר מאשר רק להגיד לאלטשולר שחם אם אתם רוצים מסלול מניות או כללי. אבל זה באמת לא הרבה יותר מזה, במיוחד כשלוקחים בחשבון את ההבדלים בתשואות שהראיתי לכם.

מה הלאה?

אני מקווה שהצלחתי להראות לכם קצת נתונים שמגבים את ההחלטה שלי ללכת על השקעה פאסיבית.

אני מאמין שמשקיעים פאסיביים המעוניינים להתחיל ולהיכנס לשוק, צריכים ללמוד ללכת לפני שהם מתחילים לרוץ.

יש עוד המון מה ללמוד בנושא.

אי אפשר להכניס הכל בכתבה אחת, אבל לאט לאט אפרסם עוד ועוד כתבות ובתקווה נגיע ליעד שהוא להכיר הרבה מהעולם הזה (לעולם אף אחד לא יכיר את כולו).

לפני שתיכנסו לשוק, עליכם להיות בטוחים שאתם יודעים לענות גם על הנושאים הבאים (שעליהם אכתוב בהמשך):

- חשיבותו של פיזור עולמי בתיק ההשקעות.

- יחס האג"ח למול המניות בתיק ההשקעות.

- מה זה איזון? אילו אסטרטגיות איזון יש?

- הצד הפסיכולוגי של ההשקעה.

- ההבדל בין קרן צוברת לקרן מחלקת.

- מה זה מס ירושה? איך זה משפיע עליי?

- מה זה בכלל אמנת מס בין מדינות? איך זה משפיע עליי?

- ההבדל בין קרן אירית, קרן ישראלית וקרן אמריקאית.

(טיפ של אלופים: פעם עזרתי לגיסתי להרוויח יותר ע"י כך שהחלפנו את ההשקעה מקרן ישראלית לקרן אירית. ההשקעה הייתה באותו המדד הפאסיבי, אבל עצם החלפת מדינת המקור של הקרן חסכה המון כסף בגלל חוקי מיסוי שונים).

נגיע גם לזה בהמשך. אני מבטיח.

תכלס.

- יצאתם מאיזור הנוחות ובחרתם ללמוד? אתם בדרך הנכונה! נסו את הלינק הזה כדי ללמוד איך לחסוך כסף מקניות באינטרנט בלי מאמץ ועל הדרך לתמוך באתר 😎

- סיימתם לקרוא הכל?

הגיע הזמן לקחת חלק מהקהילה הכלכלית של ישראל בפורום תכלס כלכלה!

הפורום פועל בשיטה שבה הקהילה מצביעה על השאלות והתשובות הכי מעניינות וטובות! על כל שאלה ניתן גם לסמן מה התשובה הטובה ביותר ולעזור לשפר את תוכן הפורום!

למי שמכיר מדובר על גרסא ישראלית של אתר המתכנתים הפופולרי Stackoverflow, שבו אנשים מתקדמים בדירוג שלהם באתר על סמך איכות התוכן שהם מייצרים ולא על פי הכמות 💪💪💪 - במיוחד לגולשי האתר – הטבות והנחות בתחומי כלכלה שונים – קורסים, כלים, שירותים, אנשי מקצוע ועוד. תקפצו להתעדכן מה חדש 🔥🔥

- אהבתם אותנו? עזרו לנו להפיץ ת'בשורה וכתבו לנו ביקורת חיובית בפייסבוק!

היי אור, פוסט מצוין!

אשמח לשמוע ממך היכן אתה מנהל את ההשקעות הפסיביות שלך – בנק/חברה/דרך אחרת?

תודה דניס 🙂 שמח שאהבת!

אישית אני מנהל את ההשקעות הפאסיביות שלי באופן עצמאי הן בתיק הפטור (דרך IRA) והן בתיק הממוסה (דרך Interactive Brokers). כתבתי על כך בכתבה הזו.

לגביי הקרנות הספיציפיות, אתה יכול לראות זאת כאן עבור התיק הנזיל, וגם עבור התיק הפנסיוני.

הכתבה הזו היא עדיין יחסית בתחילת הכתבות על מנת לצלול לכל הנושא לעומק. אני מציע שתמשיך לעקוב אחרי סדר הקריאה המומלץ על מנת להמשיך ולהתקדם בלמידה. מבטיח שיש שם הכל 🙂

היי אור, כתיבה מצויינת !

בהמשך לתגובה שלך, אני מניח שאתה משקיע דרך IB בקרנות אמריקאיות, כלומר כאלה שלא משקיעות מחדש את הדיבידנדים (לכן יש אירועי מס) + יש מס עזבון ירושה גבוה מאוד (חס וחלילה).

אם כן, למה באמריקאית ולא באירית במט”ח\או שקלית (מהמבחר אמנם מצומצם שקיים בארץ) ?

שאלה נוספת, לגבי מיסוי – במידה ואתה משיקע בקרן אירית במט”ח\קרן אמריקאית דרך IB, איך המיסוי מתבצע בעת המשיכה? אתה צריך לדווח על זה בעצמך לרשויות במדינה?

אודה להסבר 🙂

אהלן רונן 🙂

שמע קודם כל יש לך שאלות ממש טובות לאורך כל הבלוג! אש עלייך! אני מגיב עליהן לא בסדר הקריאה אז יש מצב שמישהו יקרא את זה עכשיו וזו תהיה התגובה הראשונה שלך שהוא קורא, אז שתדעו שרונן שואל דברים אש!

ועכשיו לשאלה עצמה – אני לא יודע אם עוד הגעת לכתבות הללו אבל אני רושם במפורש לה אני משקיע בקרנות האמריקאיות (אגב לא צריך לנחש, יש הכל חשוף ואני משתף הכל בפרוייקט שקופים ונהנים) למרות שתי הסיבות שציינת:

1. למרות מיסוי הדיבידנדים (זה לינק לחלק ב', אבל חובה לקרוא גם את חלק א' בשביל להבין אותו. יש הפניה מתוך הפוסט עצמו)

2. למרות מס הירושה

ממליץ לקרוא שם הכל כי זה יסביר משמעותית טוב יותר ממה שאוכל להסביר בתגובות.

לגביי המיסוי, אכן כשאתה משקיע בברוקר זר עניין המיסוי עלייך. הנושא רלוונטי לא רק במשיכת הכספים. כשאתה משקיע בברוקר זר אתה מחוייב "על פי הספר" לדווח על כל התנועות שלך (גם אם לא מכרת) למס הכנסה פעמיים בשנה.

עכשיו זה לפי הספר. אם תשאל רואי חשבון כנראה שזו לא התשובה שתקבל. אני אישית עושה פעם בשנה דיווח בעצמי למס הכנסה (אחרי שפעם אחת עשיתי עם רואה חשבון כדי ללמוד. בפועל בסוף תיקנתי לו דברים שם….).

בנוסף, יש הרבה אנשים שגם אומרים שאם לא מכרת כלום וזה רק נושא של דיבידנדים שצריך לדווח, אז לא באמת צריך לדווח.

לצערי זהו תחום אפור שכזה ולא ברור ב-100%, אבל אני בגישה של כן לדווח פעם בשנה גם אם לא מכרתי כלום ורק קיבלתי דיבידנדים.

לכן נקודה זו רלוונטית גם כשתתחיל למשוך את הכספים עצמם. אין הבדל מהדיווח השנתי.

בפועל, רואה חשבון זה לא דבר יקר (1,400 ש"ח גג) וגם זה מוכר למס הכנסה לצורכי החזר (אז נגיד המס השולי שלך הוא 35%, אז בפועל הרואה חשבון עלה לך רק 910 ש"ח). וגם אם תלמד איך לעשות את זה לא תצטרך בכלל רואה חשבון.

להשקעה של הרבה שנים מהחישובים שלי של אופי ההשקעה היה משתלם יותר להשקיע דרך IB בגלל כל מיני דברים חזקים שלהם (תוכניתה שאלת המניות שלהם שמעניקה לי כסף, כשנגיע למשיכה אז האופציה של מכירה לפי שכבות שזה נושא שלם לדבר רק עליו, תנאי Margin מעולים, שירות טוב, אפליקציה מתקדמת וכו').

באופן כללי מתוכנן לי פוסט שלהם רק על IB בעתיד, בטוח שיהיה מעניין 😉

“בעצם משלם לי לסחור דרכו”

זה כמטאפורה? או באמת?

גם אני אשמח לדעת

זה לחלוטין אמיתי ולא מטאפורה. הסיבה העיקרית היא שאין לי דמי שימוש חודשיים, ואני משתמש ב IBKR Stock Yield Enhancement Program. שאלו על זה קצת יותר כאן בפורום – מוזמנים לקרוא (בשתי מילים זו תוכנית השאלת מניות שאתם מקבלים על כך כסף ועדיין יכולים למכור בכל רגע נתון את המניות שלכם)

אגב, אם בתשובה הקודמת שלי לא היה מובן בדיוק מה זה IRA, עכשיו יש כתבה במיוחד על זה 🙂

היי!

מודה לך על הפוסט הוא בהחלט אינפורמטיבי, שאפו

ברשותך שאלה, ניתן לראות כי עוד 2 קרנות פנסיה (שאני שמתי לב אליהן) בעלות אופי השקעה דומה לזו של הפניקס.

הייתי מעלה צילום עם שמותיהן אך נראה שלא ניתן ולכן אציין את מספרן: 13241 של הלמן אלדובי ו1589 של מיטב דש.

השאלה היא במה הן נבדלות מהקרן בפניקס?

האם הכרת אותן? במידה וכן, תוכל לספר למה בחרת בהפניקס על פניהן?

היי מתן! את הקרן של מיטב ד"ש אני אכן מכיר. את קרן הפנסיה 13241 של הלמן אלדובי אני לא זוכר שראיתי וגם אני לא מוצא אותה בכלל בפנסיה נט, תוכל לשלוח לינק? משהו פה מוזר כי אינה מופיעה שם במערכת..

לגביי מיטב, מהבדיקה האחרונה שעשיתי בזמנו אופי ההשקעה שלהם על מנת ליצור את הפיזור העולמי היה מסובך יותר מאשר של הפניקס. כלומר, קנו יותר סוגי חוזים ובעלויות גבוהות יותר שבסופו של יום מתגלגלות אליי חזרה.

כמובן שיכול להיות שהשתנו דברים מאז, אבל זו הסיבה העיקרית מבחינתי.

אגב, מאז שדיברנו הלמן הוציאו קרן פנסיה מקיפה מחקה מדד ה-S&P 500 באחלה של דמי ניהול. שווה בדיקה לעתיד 🙂